配资正规炒股配资门户 光大期货能源化工类日报6.20

配资正规炒股配资门户

配资正规炒股配资门户

其次,配资炒股可以提供更多的投资指南和专业化服务。配资公司通常会提供专业的投资顾问团队,为投资者提供投资建议、研究报告和市场分析等。这些专业团队可以帮助投资者进行更加科学和理性的投资决策,提高投资成功的概率。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

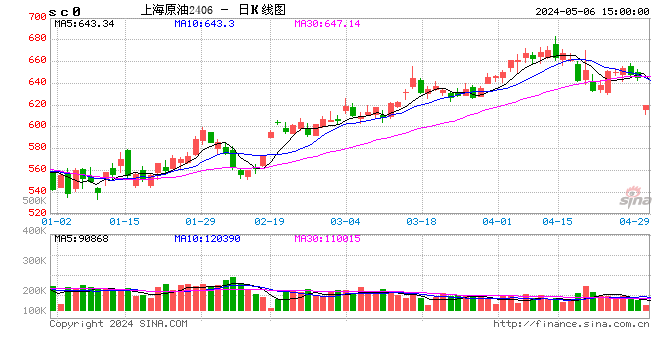

原油:

周三,原油主力合约SC2408收涨1.42%,报614.7元/桶;WTI 7月合约因六月节假期无结算价格;Brent 8月合约收盘下跌0.26美元/桶至85.07美元/桶,跌幅0.30%。由于炼厂开工量增加以及莫斯科承诺遵守OPEC+减产,预计俄罗斯7月西部港口的石油出口将较6月份下降。此外,尼日利亚能源公司Aiteo表示,在检测到泄漏后,该公司已关闭其Nembe Creek设施的所有石油生产,产量近5万桶/日。本周在供应端担忧减弱,以及三大机构对全球原油需求增速预期有所上调的驱动下油价整体震荡偏强,从宏观方面来看,通胀数据的全面降温也使得宏观压力有所减轻,不过沙特阿美五个月以来首次下调对亚洲销售原油的官价。从短期来看,海外原油市场进入需求旺季,目前全球原油陆上库存暂时还未出现大幅下滑的拐点,持续关注海外需求的兑现和国内原油进口需求的恢复情况。

燃料油:

周三,上期所燃料油主力合约FU2409收涨2.24%,报3510元/吨;低硫燃料油主力合约LU2409收涨1.21%,报4256元/吨。近期尽管高低硫市场相对强弱的格局没有实质性改变,但是出于对俄罗斯高硫货物增加的预期,以及在油价超跌修复的过程中低硫跟随更为明显,本周高低硫价差(LU-FU)继续反弹,关注潜在的套利机会。

沥青:

周三,上期所沥青主力合约BU2409收涨0.59%,报3575元/吨。截至6月17日,国内沥青104家社会库库存共计284.7万吨,环比减少0.6%;国内54家沥青样本厂库库存共计123.4万吨,环比减少0.3%;国内沥青81家企业产能利用率为22.2%,环比下降2%。预计短期沥青盘面价格仍以窄幅震荡为主,整体波动不大;从裂解利润来看,前期沥青利润修复情况较好,但是近一周利润再度出现下滑,短期对于裂解利润也暂时维持观望状态,关注原料端美国对于委内瑞拉制裁重启是否仍有变数。

橡胶:

周三,截至日盘收盘沪胶主力RU2409上涨100元/吨至15015元/吨,NR主力上涨85元/吨至12655元/吨,丁二烯橡胶BR主力上涨135元/吨至15225元/吨。昨日上海全乳胶14450(+100),全乳-RU2409价差-435(+175),人民币混合14450(+150),人混-RU2409价差-435(+225),BR9000齐鲁现货15350(+100),BR9000-BR主力215(+300)。截止2024年6月19日,中国高顺顺丁橡胶样本企业库存量:2.46万吨,较上期+0.21万吨,环比+9.27%。截至2024年6月16日,中国天然橡胶社会库存126.1万吨,较上期下降1.58万吨,降幅1.24%。中国深色胶社会总库存为75.7万吨,较上期下降1.16%。中国浅色胶社会总库存为50.5万吨,较上期下降1.35%。国内天然橡胶供应上量明显,泰国原料价格出现大幅回落,轮胎需求企稳,短期观察天胶供应流畅程度,价格高位震荡;合成橡胶成本丁二烯价格持稳,顺丁橡胶现货价格出现反弹,供给端18万吨/年停车装置重启,合成橡胶价格利空消化转为震荡。关注丁二烯产业链价格向下传导情况,以及顺丁橡胶生产利润修复情况。

聚酯:

TA409昨日收盘在5942元/吨,收涨1.05%;现货报盘升水09合约21元/吨。EG2409昨日收盘在4474元/吨,收涨0.29%,基差增加6元/吨至-29元/吨,现货报价4448元/吨。PX期货主力合约409收盘在8556元/吨,收涨1.11%。现货商谈价格为1039美元/吨,折人民币价格8691元/吨,基差走扩23元/吨至149元/吨。前一日尾盘产销放量,日内平均产销估算在220-230%附近。昨日江浙涤丝产销回落,平均产销估算在6成左右。PTA装置恢复预期较高,后续供应压力逐步增大,下游涤丝产销脉冲放量,对TA基本面有所支撑。乙二醇港口库存小幅去化,合成气制产量缓慢恢复,下游需求以稳为主,短期乙二醇价格偏弱震荡。

甲醇:

周三,太仓现货价格2535元/吨,内蒙古北线价格在2095元/吨,CFR中国价格在290-295美元/吨,CFR东南亚价格在355-360美元/吨。下游方面,山东地区甲醛价格在1120元/吨,江苏地区醋酸价格在3100-3150元/吨,山东地区MTBE价格6550元/吨。库存如预期增加,现货价格承压快速下跌,基差迅速走弱恢复到往年同期水平,盘面多单有一定的止盈需求。后续预计国内供应依旧将维持较高水平,而进口方面受国外产量较低影响,增幅有限,因此内地和沿海地区可能会出现分化,内地库存将继续累积,而港口库存累计幅度可能有限,但总体将继续累库,对期货价格上涨形成压力,但需求走弱目前来看已经被计价,后续需求大幅走弱可能性不大,因此预计甲醇将震荡调整。

聚丙烯:

周三,华东拉丝主流在7700-7800元/吨。供应方面,国内PP检修装置暂无变化。利润方面,油制PP毛利-1081.58元/吨;煤制PP生产毛利-290.1元/吨;甲醇制PP生产毛利-620元/吨;丙烷脱氢制PP生产毛利-744.75元/吨;外采丙烯制PP生产毛利-88.18元/吨。综合来看,随着检修装置陆续恢复,产量将震荡回升。需求在后续一段时间内将继续保持相对偏弱的状况,但大幅下跌概率不大,预计将维持现状,不宜过分悲观,现货市场虽然交易活跃度减弱,但依旧存在刚需采购。基本面供强需弱,有一定累库预期,对价格上行有一定压力,但依旧存在刚需基本盘对下方形成支撑,因此短期依旧以震荡行情对待。

聚乙烯:

周三,华东HDPE现货市场主流价格在8400元/吨,较上一工作日持平;华东LDPE主流价格10700元/吨,较上一工作日持平;华北LLDPE市场主流价格8550元/吨,较上一工作日上调50元/吨;聚乙烯期货主力收盘8576元/吨,较上一工作日上调57元/吨。利润方面,油制聚乙烯市场毛利为-521元/吨;煤制聚乙烯市场毛利为1304元/吨。综合来看,随着检修装置陆续恢复,产量将震荡回升。需求在后续一段时间内将继续保持相对偏弱的状况,但大幅下跌概率不大,预计将维持现状,不宜过分悲观,现货市场虽然交易活跃度减弱,但依旧存在刚需采购。基本面供强需弱,有一定累库预期,对价格上行有一定压力,但依旧存在刚需基本盘对下方形成支撑,因此短期依旧以震荡行情对待。

聚氯乙烯:

周三,华东PVC市场价格维稳,电石法5型料5800-5890元/吨,乙烯料主流参考6050-6250元/吨左右;华北PVC市场价格稳中略调,电石法5型料主流参考5750-5900元/吨左右,乙烯料主流参考6020-6150元/吨;华南PVC市场价格稳定,电石法5型料主流参考5910-5990元/吨左右,乙烯料主流报价在6030-6160元/吨。综合来看,盘面阶段性给出套利空间,使炼厂库存一部分转移至社会,同时下游需求并未出现持续性的恢复,导致社会库存压力较大,后续关注政策对下游需求的影响,若效果不及预期,期货会有继续下修的压力,若继续出台刺激政策,则盘面会对需求预期重新计价。

尿素:

尿素现货市场依旧偏弱,部分主流地区价格继续下调10~20元/吨不等,山东临沂地区市场价格跌至2260元/吨。近期装置故障频繁,尿素供应提升速度依旧偏缓,昨日日产量再度降至18万吨以下,绝对水平17.91万吨。需求端支撑力度有限,农业需求以东北、内蒙为主,山东、河南货源采购量偏少,工业需求因复合肥开工下降而减少。华北地区明日存在降雨预期,干旱程度或进一步缓解,届时农业需求仍有备肥、追肥空间。近期尿素厂家预收订单量有所下降,不排除厂家优惠促成交的可能性。预计短时尿素期货价格区间震荡为主,基于后期降雨尿素需求仍有释放空间,情绪或有好转。关注现货成交、主流地区土地墒情及降雨情况。

纯碱&玻璃:

纯碱现货市场偏弱,华东、华中等地区价格再度小幅下调50元/吨,目前沙河地区重碱送到价格2130~2250元/吨,较上周下降20~50元/吨,成交相对灵活。基本面来看,部分装置短停,行业开工率下降至88.17%,目前对供应量影响幅度不大。需求端按需跟进为主,部分下游原料库存偏低的企业存在补库需求。整体来看,当前纯碱现货情绪偏弱,但市场也未有新增利空因素,预计期货盘面区间震荡为主,关注持续下行后的反弹可能。

玻璃:周三浮法玻璃国内现货价格下调4元/吨至1653元/吨,现货情绪依旧不稳。市场成交依旧偏弱,且各地区存在分化,昨日沙河地区产销率60%,其余地区徘徊于80~90%附近。整体来看,玻璃市场亮点有限,盘面前期持续下降后利空因素消化完毕,预计将进入宽幅震荡阶段,关注政策导向、现货成交情况及市场情绪变化。

新浪合作平台光大期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 配资正规炒股配资门户